フリーランスは自分の判断で自由に仕事を受けられますが、会社に所属しているサラリーマンとは違って、税務署への確定申告と納税を自分自身で行わなければいけません。業種によっては、報酬が支払われるタイミングで税務署に一定割合を納税する源泉徴収の対象となるので、その点についても正しく理解しておく必要があります。

源泉徴収の対象となる業種は、台本を朗読するナレーション料だけでなく、ライターが執筆した原稿料といったものであり、詳しくは国税庁のホームページ等で確認できます。

原則的に個人に支払う報酬が対象だから、フリーランスだが1人会社として働いていて、取引先へ法人として接している場合は、税務における扱いが異なるので注意しましょう。

フリーランスが押さえるべき源泉徴収の具体的な流れ

具体的な流れは、まず報酬を支払うクライアント側が、期日までに税務署へ手続きと納税を行う段階からスタートします。

仕事を受ける側としては、自分が仕事をした分の報酬のどれだけが事前に納税されているのかの把握と、その証明となる書類を添付した確定申告の手続きが、必要な事務作業です。

現金だけではなく、商品券といった物品による支払いや、実態を無視して対象外の報酬に名前だけ変えた場合でも、源泉徴収の対象となります。なお、クライアントが、その案件で必要な現地までの交通費や宿泊費を直接支払っているケースでは、その部分だけは報酬とは別に扱うことが許されています。

消費税

基本的には、源泉徴収の対象は、消費税も含む報酬・料金として支払った金額の全部です。

しかし、請求書において報酬と明確に区分されている場合に限り、報酬のみが源泉徴収の対象です。復興特別所得税・消費税を合わせると10.21%になるので、内訳を分けて記載し請求しましょう。

復興特別所得税

現在では、被災地の復興の財源確保のために、復興特別所得税(基準所得税額 × 0.021)も加算されているので、慎重に金額の計算をしましょう。

フリーランスとしては、クライアントが提示した契約内容をチェックする時点で計算する必要があり、その数字の内訳をしっかり把握しておくのが鉄則です。契約時に具体的な数字を入れた契約書を交わしておき、正当に取引が行われた証拠を残しておくのも、自分の身を守ることにつながります。

クライアントからの支払調書

確定申告において、払いすぎた分を戻してもらう還付請求を行う事例では、クライアントからの支払調書によって証明するのが一般的です。

支払調書は、フリーランスにとって重要な書類の1つですが、クライアントには発行する義務がないので、契約時に交付してもらえるのかどうかを確認しておきましょう。

クライアント側でも確定申告を行っているため、支払調書が交付されるのは、その直前の2月の初旬といった時期が主流です。取引金額が少ない場合は、この支払調書を交付しないクライアントも多く見られるので、きちんと担当者に聞いておき、トラブルを予防しなければいけません。

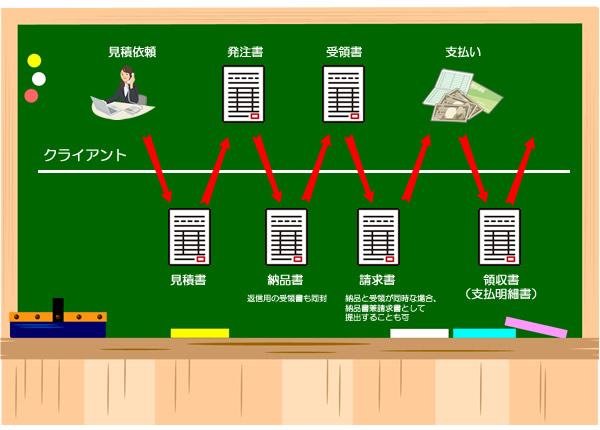

請求書

請求書などの帳票類は、税務調査で自分が申告した内容を証明してくれる大切な証拠です。

法律で義務づけられている書類ではなくても、取引の経緯を証明することには大きな意味があり、普段から例外なく帳票のやり取りを行っておく方が透明性の高い確定申告となります。書面で提示できれば、クライアントから信頼されるだけではなく、税務署からも正しい手順で義務を果たしている納税者として、心証が良くなって有利です。

税務署は、少額の現金のやり取りでも把握するほどの調査能力を持っているので、常に適切な帳簿をつけて、源泉徴収分についても一目で分かる管理をしておくことを心がけましょう。

フリーランスは自分の名前で仕事をしている存在だから、社会的信用を守るために様々な点に気を配るのが常識です。マイナンバーの施行によって、今後は官公庁の内部でも情報共有が進められていくので、その根幹である納税については、有資格者の税理士に任せるか、あるいは、管轄の税務署に相談しながら進めていくのが確実な方法となります。

逆に言えば、請求書といった必要な帳票のやり取りをしないクライアントや、復興特別所得税といった税務について明確な返答ができないクライアントについては、信頼性を再確認しておくべきです。信用できないクライアントと取引をすると、想定外のトラブルに巻き込まれやすいので、特に新規のクライアントについては用心しましょう。ビジネスはお互いの信頼関係で成り立っているため、そもそも信頼できない相手とは取引をしないのが賢明です。

源泉徴収の手続きは、クライアントの信頼性をチェックする目安として最適であり、あまり知名度が高くない中小企業や個人と取引する場合に意識しておきたい項目となっています。取引の段階に応じて帳票をやり取りしていれば、途中で連絡が途絶えたケースや、なかなか支払いが行われないケースでの催促や、第三者への証明としても役立ちます。

個人で仕事を受けているフリーランスは、会社という組織の後ろ盾があるサラリーマンとは異なり、全ての対応が自分に回ってくるので、常に最悪の事態に備えておくのが当たり前です。

契約書を交わさない商慣習の業界では、請求書や支払調書が数少ない取引の証明書となるので、なおさらクライアントからもらっておく必要があります。確定申告は数年後に税務署から問い合わせがくる事例がよくあるため、関係書類は大切に保管しておくことも重要です。